Cómo compensar las pérdidas y ganancias patrimoniales en la declaración de la renta

- Asesoría Contable

- 22/04/2024

- No hay comentarios

- Demadi

Existen diferentes fórmulas para ahorrar en la declaración de la renta y pagar menos impuestos legalmente. De todas ella, la más efectiva es planificar bien tus impuestos y aprovechar para compensar pérdidas y ganancias patrimoniales en el IRPF.

Si a lo largo del año has vendido alguna inversión y obtenido por ello una ganancia patrimonial, podrías contemplar vender algún activo que te esté dando pérdidas para compensar una con otra y neutralizar, de este modo, el impacto fiscal. En otras palabras, compensar ganancias con pérdidas en el IRPF.

Qué es y qué no es una ganancia patrimonial en el IRPF

Antes de explicar cómo compensar una ganancia patrimonial en el IRPF conviene tener muy claro qué se consideran pérdidas patrimoniales.

En este sentido, lo primero que debes tener en cuenta es que en el IRPF hay varios tipos de rentas o ingresos. Por un lado, estarían los ingresos salariales, que serían las rentas del trabajo y los ingresos de actividades económicas, que es lo mismo pero aplicado a autónomos y empresarios, principalmente. Dentro de las rentas del trabajo también se tienen en cuenta el dinero de la pensión pública y también el de los planes de pensiones.

Todas estas rentas del trabajo tributan bajo los tramos generales de la renta.

Por otro lado, están los ingresos de inversiones, que serían las rentas del ahorro. Dentro de estas últimas es donde figurarían las ganancias y pérdidas patrimoniales, que incluyen la mayoría de las inversiones.

Este tipo de rentas tributan según las tablas del ahorro. Aquí puedes ver la diferencia entre ambas:

Tipos de la renta base General

| Base imponible | Tipo a aplicar | |

| Desde | Hasta | |

| 0 € | 12.450 € | 19% |

| 12.450 € | 20.200 € | 24% |

| 20.200 € | 35.200 € | 30% |

| 35.200 € | 60.000 € | 37% |

| 60.000 € | 300.000 € | 45% |

| Más de 300.000 € | 47% | |

Tipos del ahorro

| Ganancias totales | Tipo a aplicar | |

| Desde | Hasta | |

| 0 € | 6.000 € | 19% |

| 6.000 € | 50.000 € | 21% |

| 50.000 € | 200.000 € | 23% |

| 200.000 € | 300.000 € | 27% |

| Más de 300.000 € | 28% | |

Los artículos que van del 33 al 39 de la Ley de IRPF son los que regulan qué son y qué dejan de ser ganancias patrimoniales. Según el texto, se considera una toda variación del patrimonio del contribuyente derivada de una variación del mismo.

En otras palabras, cualquier venta de un objeto que tengas podría tener esta consideración (aunque también hay ganancias no derivadas de una venta, como serían los premios de los juegos de azar o de la lotería).

Por fortuna, Hacienda también marca algunas exenciones, como la que se refieren a los divorcios y separaciones de sociedades de gananciales, cuando se divide la cosa común.

Indemnizaciones por responsabilidad civil por daños personales, premios literarios, artísticos o científicos expresamente declarados exentos o premios de las loterías y apuestas de ONLAE.

Cómo se calcula la ganancia o pérdida patrimonial en el IRPF

Una de las claves en la compensación de pérdidas patrimoniales es saber si existe ganancia o pérdida. A veces, es posible que pienses que puedes imputar ciertas pérdidas que, en realidad, no están permitidas.

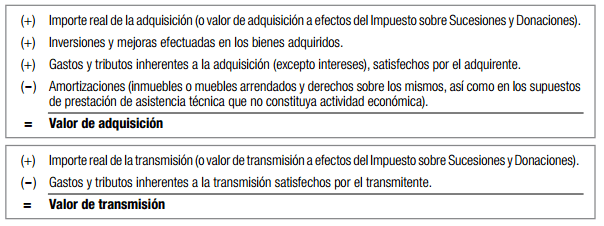

La norma general que Hacienda aplica a la transmisión de elementos patrimoniales (cuando compras o vendes algo) es la siguiente:

Este esquema se usa para calcular cuándo hay una ganancia patrimonial o una pérdida. De forma muy resumida, lo que hace Hacienda es restar el valor de venta menos los impuestos al valor de compra más los impuestos, gastos e inversiones.

Además, se aplicará para las ganancias por vender tu casa y también a las que obtengas por la venta de acciones o de participaciones de un fondo de inversión. De ahí que se hable de las mejoras, como, por ejemplo, las reformas que hayas podido hacer en el piso.

Y es que, en todos esos casos, Hacienda interpreta que estás comprando y vendiendo algo y obteniendo una ganancia o pérdida patrimonial.

Otra cuestión diferente son las ganancias o pérdidas donde no existe transmisión como, por ejemplo, el dinero proveniente de las apuestas. En este sentido, recuerda que El Gordo de Navidad, la Quiniela, el Euromillones y otros juegos de azar similares tienen su propia fiscalidad.

Cómo compensar pérdidas con ganancias en la renta

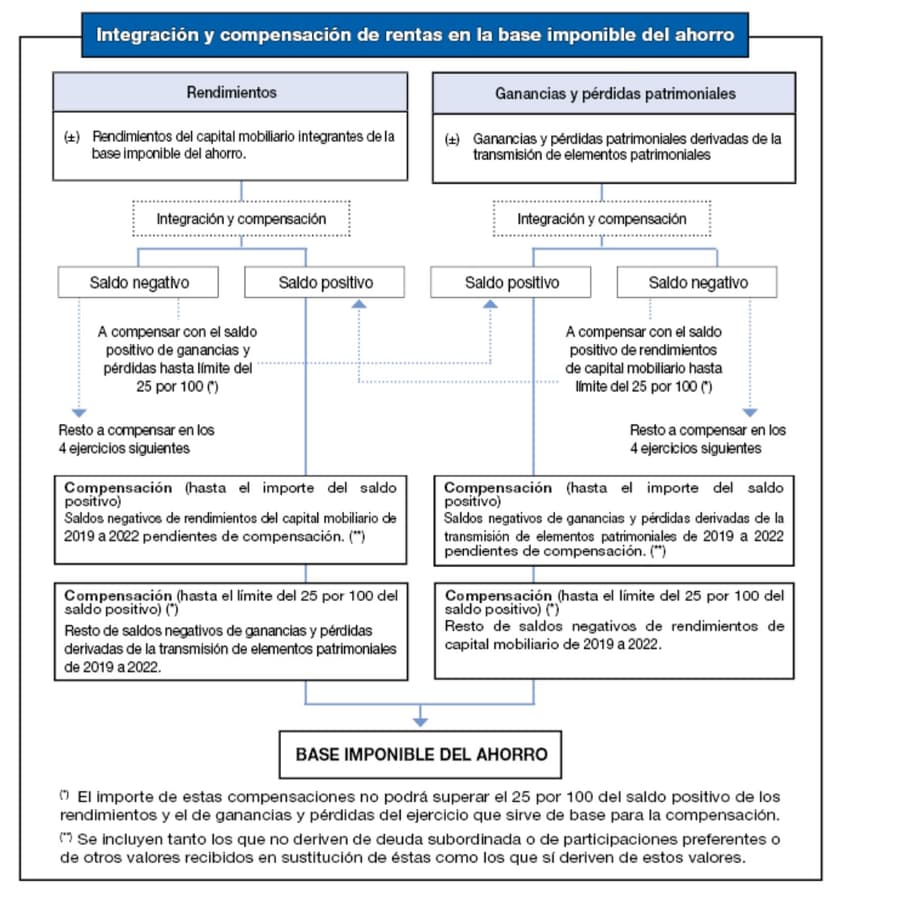

El esquema de la compensación de pérdidas y ganancias es relativamente sencillo. Gracias a él se pueden restar las ganancias a las pérdidas en el IRPF, de manera que solo haya que pagar impuestos por los rendimientos reales. Este sería su esquema general:

Lo primero que debes tener en cuenta es que las rentas del ahorro se dividen entre dos tipos de ingresos:

- Ganancias y pérdidas patrimoniales, que incluyen alteraciones patrimoniales. A efectos prácticos, se refieren a acciones, fondos de inversión, ETFs, criptomonedas, la venta de tu vivienda, CFDs…

- Rendimientos de capital mobiliario, que son los beneficios que te otorga tu dinero, pero sin necesidad de vender tu patrimonio (normalmente vía intereses). Aquí se incluyen los intereses de cuentas corrientes, depósitos y Letras del Tesoro. También se suman los dividendos y los rendimientos de los seguros de ahorro como los PIAS o los Unit Linked.

A partir de ahí, todo el proceso de compensar pérdidas y ganancias se puede resumir en tres pasos:

- Compensar pérdidas y ganancias entre cada tipo de inversión. El resultado las acciones A con las acciones B, y las acciones C, por ejemplo. Y así con todo, fondos de inversión con otros fondos, ETFs con ETFs, criptomonedas con criptomonedas…

- Compensar pérdidas y ganancias según el tipo de renta, es decir, los rendimientos de capital mobiliario con otros rendimientos de capital mobiliario y las ganancias y pérdidas con otras ganancias y pérdidas. Para que lo entiendas mejor, aquí compensarás depósitos y cuentas corrientes con posibles pérdidas de los seguros de vida-ahorro por un lado y acciones con fondos, ETFs o criptomonedas, por otro.

- Compensar entre los dos tipos de rentas del ahorro. Esta última parte permite compensar acciones con depósitos, por ejemplo, siempre dentro de unos límites. Este es un cambio que se introdujo en 2015, ya que, hasta entonces, las dos partes de las rentas del ahorro iban por separado.

Actualmente se permite compensar rendimientos y ganancias patrimoniales con un límite del 25% entre ellas.

El resultado final es lo que se denomina la base imponible del ahorro. Ese resultado de compensar pérdidas y ganancias es sobre el que se aplicarán los tramos del ahorro que ya hemos visto y que son los siguientes:

- Entre 0 a 6.000 €, el tipo impositivo será del 19%.

- Entre 6.000,01 € y 50.000 €, el tipo impositivo será del 21%.

- Entre 50.000,01 € y 200.000 €, el tipo impositivo será del 23%.

- Entre 200.000,01 € y 300.000 €, el tipo impositivo será del 27%.

- Más de 300.000,01 €, el tipo impositivo será del 28%.

Recuerda que estos tipos se aplican de forma gradual, es decir, que si has ganado 51.000 euros con tus inversiones no pagarás un 23% por el total, sólo por los 1.000 euros que excedan de los primeros 50.000 euros de beneficio.

Respecto al resto, los primeros 6.000 euros ganados tributarán al 19% y los siguientes 44.000 al 21%.

Además, sólo pagarás el excedente de la retención a cuenta de IRPF que te hayan realizado. Y es que, el Estado ya se encarga de que adelantes parte de los impuestos en el momento en el que haces efectivas tus ganancias.

Excepciones a la norma: cuidado con compensar…

La mayoría de rentas funcionan bajo la norma general, pero existen dos excepciones a la hora de compensar pérdidas y ganancias que conviene conocer.

Una de ellas tiene que ver con la fiscalidad de las apuestas y los juegos de azar. Si realizas apuestas deportivas Hacienda te va a permitir restar las pérdidas a las ganancias, pero no exportarlas para compensarlas con otras ganancias y pérdidas patrimoniales. Es decir, si el saldo de tus apuestas es negativo, no podrás restarlo al dinero que has ganado con las acciones, por ejemplo.

Además, las ganancias del juego no se suman a las rentas del ahorro, sino que lo hacen a la base general del IRPF, como tu salario. Esta misma idiosincrasia se aplica al póker, que también sería una ganancia o pérdida patrimonial no derivada de transmisión de elementos patrimoniales.

Otra de las excepciones tiene que ver con la venta de objetos de segunda mano. Es fácil pensar que, si has vendido algo que te costó 100 euros por 80 en Wallapop, has perdido 20 euros que podrás minorar al hacer la renta. Nada más lejos de la realidad. Hacienda se protege de este tipo de situaciones donde no media inversión al entender que en determinados objetos es normal que haya una pérdida de valor.

El mejor ejemplo de esta interpretación de Hacienda es la venta de un coche. Los coches pierden valor rápidamente. Si compraste un coche por 10.000 euros y al cabo de cuatro años lo vendes por 6.000 euros no podrás imputar esa diferencia como pérdida. La AEAT tiene claro que un coche va perdiendo valor con el tiempo, por lo que en realidad no habrás perdido dinero bajo su criterio.

Esta interpretación no será válida para una vivienda, que sí se considera un bien de inversión. Si has perdido dinero con tu casa puedes imputarlo como pérdida patrimonial.

No ocurre lo mismo con la fiscalidad del alquiler de vivienda, que forma parte de las rentas de capital inmobiliario y a las que sí se podrían restar las pérdidas no derivadas de la transmisión de elementos patrimoniales. Sin embargo, esto no aplicaría a las pérdidas sufridas con el póker y los juegos de azar, que no permiten compensación más allá de restar las pérdidas a las ganancias propias del juego.

Hasta cuándo puedes compensar pérdidas y ganancias

¿Qué ocurre si un año has perdido dinero con tus inversiones? La ley te permite arrastrar las pérdidas patrimoniales que hayas sufrido hasta los cuatro años siguientes.

Esto quiere decir que se pueden compensar las pérdidas acumuladas de un año con las ganancias de hasta un máximo de cuatro ejercicios fiscales posteriores.

A modo de ejemplo, si en 2023 cerraste el ejercicio con pérdidas globales de 1.000 euros, podrás usar ese dinero para compensarlo con las ganancias de la renta 2024, la renta 2025, la renta 2026 y la renta 2027.

Si, tras esos cuatro años, no has compensado las pérdidas, perderás el derecho de hacerlo.

La compensación de ganancias y pérdidas es una de las herramientas más útiles y sencillas para pagar menos impuestos. Para aprovecharla solo hace falta planificarse y hacer aflorar pérdidas o ganancias según te convenga.

¡Si necesitas más información en tema fiscal o laboral, no dudes en ponerte en contacto con tu asesoría en Narón, Asesoría Prego!